拜登斥3万亿搞基建 钱从哪来?前途坎坷 后果难料

来源:倍可亲(backchina.com) 专题:美国总统拜登最新动态!随着新冠(COVID-19)疫苗接种的推进,全球即将进入后疫情时代,此时重塑经济成为各国政府的工作重点。3月25日,美国新一届总统拜登(专题)(Joe Biden)在首场总统新闻发布会上表示,重建基础设施将是其任期内的主要任务之一,并将于4月2日宣布“重建美好未来”(Build Back Better)计划的具体细节。

完备且良好的基础设施是经济发展的基础。然而,数十年来,美国政府在基础设施方面的投入一直不足。据美国土木工程师协会(ASCE)统计,2019年美国在基础设施上的支出仅占国内生产总值的2.5%,远低于二十世纪三十年代4.2%的投入水平。ASCE对美国2021年基础设施状况的评级为“C-”,意味着美国基础设施在一些方面存在缺陷和风险。

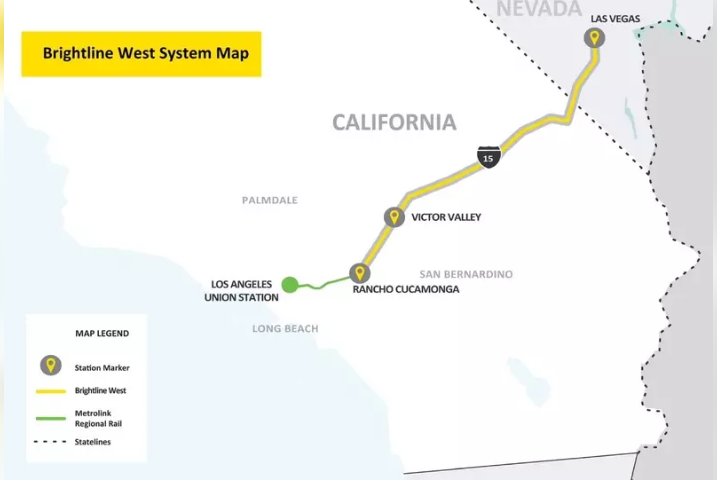

拜登的竞选网站显示其基建计划的重点是基础设施的升级和现代化以及发展清洁能源。主要内容包括:重建道路、桥梁、港口、电网、宽带和水利系统等基础设施;发展清洁能源技术,布局清洁能源基础设施,例如在未来5年建设50万个充电站等;扩大市政建设和改造,例如在4年内升级400万栋建筑物。预计整个“重建美好未来”计划的总投入将达到3万亿美元。

钱从哪来

疫情期间,美国政府财政赤字飙升到“二战”后的最高水平。早已入不敷出的拜登政府拿什么来进行基建投资呢?

美国财政部长耶伦(Janet Yellen)3月23日在众议院金融服务委员会就新冠疫情援助、救济以及经济安全法案作证并回答提问时表示,为了“以公平的方式增加收入来支撑支出”,加税将成为基建计划的一部分。

耶伦称,未来可能将提高公司税税率从21%提高至28%,且将对富人增税,通过加税的方式平衡财政。美国智库税务基金会(Tax Foundation)的数据显示,目前美国公司平均税率低于全球水平(24%),且是发达国家中最低的。为了确保公司税税率的上升不会使美国对跨国公司的吸引力降低,耶伦表示,她的工作人员正在与经济合作与发展组织(OECD)合作,与其他国家协调潜在的税收变化。

按照税收占GDP的百分比测算,拜登政府的加税计划,将成为自1968年《收支控制法》(Revenue and Expenditure Control Act)以来最大的增税计划,并将部分逆转美国前总统特朗普(Donald Trump)实施的减税计划(将公司税税率从35%降至21%)。

加税杯水车薪 债务越滚越大

然而,与美国联邦政府巨大的财政赤字缺口相比,加税计划对财政的增收效果并不明显。

美国国会预算办公室(CBO)3月4日发布的《长期预算展望》显示,“联邦政府预算正处于不可持续的长期轨道上”,根据现行法律推算,到2051年,财政支出将从占GDP的21.0%增长到GDP的31.8%,而财政收入将从占GDP的16.3%增长到18.5%,导致赤字飙升至GDP的13.3%。

美国智库税收政策中心(Tax Policy Center)预计,拜登的加税计划从2021年至2030年平均每年也仅能为美国政府增加2,100亿美元。对于正常年份的赤字规模已经接近万亿美元的美国政府而言,拜登加税计划的效果只能算杯水车薪。如今,美国联邦政府的净利息支出约为3,000亿美元。也就是说,拜登政府每年税收的增加额甚至不能覆盖国债的利息支出。

因此,所谓的“通过加税平衡财政”,只是粉饰太平的说辞。这一点美国政府也心知肚明,同时也无能为力。拜登政府最终的解决方案只能是继续放任财政赤字上升,向市场发行更多的国债。

也就是说,美国联邦政府缺乏财政纪律,花钱如流水,美联储只能印钱买国债,进行实质性的“赤字货币化”。

2020年3月美联储宣布“根据需求”购买国债和机构抵押贷款支持证券(MBS),“无限量印钞”模式正式开启。截至2021年3月25日,美联储的资产负债表(总资产)已经扩大至7.7万亿美元,较疫情前增加了超3万亿美元。

如今,美国的国债规模已经完全失控。截至3月24日,美国国债总规模已经达到28万亿美元,较疫情前增加了近5万亿美元。其中,公共持有的国债为21.84万亿美元,已与美国GDP规模相当。美国政府问责署(GAO)预计,如果不采取任何行动,公共持有的美国国债将于2048年达到GDP的两倍。

美国政府问责署警告称,复利(指将利息计入本金重复计息,即“利生利”或“利滚利”)会对不断飙升的联邦债务造成严重影响,预计2033财年,美国联邦政府的净利息支出将超过1万亿美元,2050年净利息支出将成为联邦政府支出的最大类别,达到GDP的8.9%。此外,利率的上升可能让债务的复利效果更加明显。

耶伦认为加税能够平衡财政收支。(Getty)

基建的成本谁承担

美联储主席鲍威尔(Jerome Powell)早已意识到美国政府的债务已经不可持续。在2020年2月12日的美国国会听证会上,鲍威尔表示,如果债务占GDP的比例继续快速增长,“这意味着,20年后我们的孩子们将把税款花在偿还政府债务上,而不是花在他们真正需要的东西上”。也就是说,如果美国通过发债开展基础设施建设,那么等于在预支未来纳税人的钱。

当下美国纳税人的负担已经十分沉重。美国跨党派的公共政策机构“负责任的联邦预算委员会”(CRFB)的研究显示,2021财年联邦政府支付的净利息支出约为3,000亿美元,相当于每个家庭超过2,400美元。这超出了一般家庭在家具、燃油、服装、教育、食品等项目上的支出。

然而,为拜登基建计划埋单的并非只有美国的纳税人。由于美元是国际最主要的储备货币和结算货币,拜登基建计划造成的货币超发成本将由全球一起承担。

一方面,新兴市场国家面临的外部经济环境或将因此恶化。无论美联储是否通过加税的方式为基建计划融资,美国的财政支出都会不断提高,这意味美元的乘数效应(指基础货币在流动中通过存款、贷款等行为派生出更大的货币供给)将增强,从而推升实体经济的通胀水平。

随着全球经济开始复苏,欧美发达经济体“大放水”的恶果已经反映在大宗商品领域。据联合国粮农组织统计,2021年2月,国际粮价指数同比上涨26.5%,在九连涨之后已经达到2014年7月份以来的最高水平。

此外,以十年期美债收益率为代表的长端利率不断上行,已经开始反映未来的通胀预期和加息预期。这对新兴市场国家的货币兑美元汇率形成巨大压力,迫使新兴市场国家央行不得不通过加息的方式来巩固流动性充裕时期(即疫情期间)流入本国的国际资本。

为了抑制通货膨胀、增加本币吸引力,3月18日至3月20日,巴西、俄罗斯、土耳其央行先后加息。这些国家的经济复苏步伐可能因此被放缓或停滞。彭博社新兴市场首席经济学家Ziad Daoud表示,新兴市场国家货币政策转向的时机很不幸,因为大多数新兴市场国家的经济尚未从疫情衰退中完全恢复。

另一方面,美国股票市场的长期牛市或将因此终结。广发证券宏观首席分析师张静静表示,金融危机导致美国地产泡沫破灭,随后的低利率环境和减税政策刺激了美股回购、成就了美股科技牛市,特朗普任期的超低利率也令美股估值不断刷新纳斯达克泡沫破灭后的新高。

然而,基建将对实体经济形成刺激,叠加地产仍处于上升周期,未来5年至8年美国通胀中枢预计将高于疫情前水平(2012年至2020年),而通胀因素又将对无风险利率形成正向影响,低利率环境或将消失。同时,加税将削弱企业盈利和回购意愿。

因此,张静静认为,基建与加税或将终结金融危机后美股牛市逻辑。当下拜登政府不断释放加税和基建政策细节或是有意提前释放利空信号并在货币政策正式转向之际挤掉美股泡沫。张静静预计,美联储大概率于2021年第三季度削减资产购买计划(QE),届时在高估值和货币政策转向的背景下,美股将存在较大调整风险。

美国财政部的数据显示,外国政府和私人持有的美国公司股票合计11.5万亿美元。一旦美国股市由牛转熊,全球投资者的财富都将大幅缩水。