华尔街日报 :中国风投热潮退却 赚钱不再容易

来源:倍可亲(backchina.com) 专题:抄底还是跑路?美股最新动态中国的风投热潮已经退却。这股热潮在近几年造就了一些全球估值最高的科技企业,以及数十个白手起家的企业家传奇。

一度被认为是特斯拉挑战者的蔚来汽车2018年通过IPO筹资10亿美元后,现金快速消耗。图中是摄于2019年的一辆蔚来EP9无人驾驶汽车。

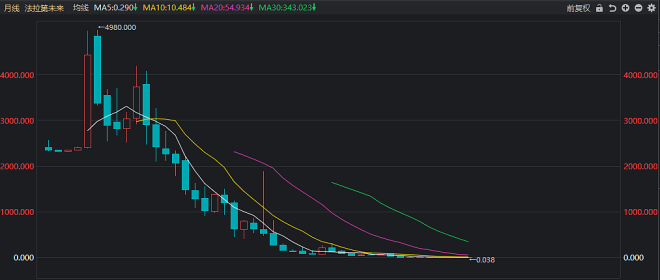

投资者对于中国初创科技企业增长和获利潜力的信心突然逆转的一年后,中国的风险资本融资规模正在逼近2013年以来的最低水平。

那些押注创新型初创企业崛起前景的投资者如今发现,随着中国初创企业上市速度放缓,获利套现变得困难。由于大量未上市科技企业近几年估值高企,很多风投基金都持有因为估值大增而又无法兑现的收益。令人担心的是,由于中国经济增速放缓,公开市场的投资者将不会为那些前景堪忧的企业付出高价。

专注亚洲私募股权投资的太盟投资集团(PAG Group)董事长单伟建称,在中国,投资者过去认为,他们可通过私募和风投迅速获得高额回报,他们当中许多人已经蒙受损失。在经历了诸如共享单车初创企业和的电动汽车等失败案例的亏损后,很多投资者在重新考虑是否要支持其他初创企业。

金融数据提供商Preqin的资料显示,今年1-10月,约有61家专注中国的风投基金完成募资126亿美元。如果融资活动在2019年余下的两个月里没有大幅增加,那么今年包括美元和人民币(专题)计价的总募资额料将大幅低于去年的水平,2018年有170只基金总共筹到256亿美元。

该行业的放缓速度之快令人惊讶。仅在两年前,亚洲还在挑战美国作为全球最大风投筹资地点的地位,主要得益于来自中国的新资金迅猛增长。风投基金将筹到的资金投入那些宣称在送餐、网约卡车、自动驾驶汽车和医疗护理服务领域有所创新的互联网初创企业。他们在过去几年里帮助打造出数十只独角兽,即估值超过10亿美元的非上市公司。

总部位于北京的创世伙伴资本(China Creation Ventures)的主管合伙人周炜称,风投筹资规模的指数级增长超过了中国的科技创新速度。他指出,中国好的科技公司的数量仍未超过美国,很难想象当前的创新水平能够消化掉如此多的资金。周炜此前曾担任凯鹏华盈(Kleiner Perkins Caufield Byers)的中国合伙人。

总部位于北京的一奇资本(Venturous Group)董事长谭秉忠(Benson Tam)认为,该行业到了调整的时候。该基金投资于科技公司和房地产行业。谭秉忠是私募股权投资行业的资深人士,是阿里巴巴集团(Alibaba Group Holding Ltd., BABA)的早期投资者,他表示,巨量资金在追逐交易,无差别地推高了公司估值。

如今完成交易所需的时间变长,一些初创企业筹集到的资金或其估值也低于自身预期。

2017年,VIPKid创始人兼CEO米雯娟(Cindy Mi)在北京的一场发布会上演讲

VIPKid今年早些时候寻求融资5亿美元,对应估值为60亿美元。这是一家总部位于北京的在线英语培训公司,得到了风投公司红杉资本(Sequoia Capital)和退役篮球明星科比‧布莱恩特(Kobe Bryant)的支持。据《华尔街日报》(The Wall Street Journal)此前报道,VIPKid 9月份筹到1.5亿美元,对应估值低于其此前目标。知情人士称,VIPKid仍在尝试筹资。

政府背景投资公司中国光大控股(China Everbright Ltd.)的董事总经理艾渝(Victor Ai)表示,在中国,美国退休基金和大学捐赠基金曾经是美元风投基金的一个重要资金来源,但由于两国贸易摩擦不断升级,许多美国投资者已撤出。

此外,中国削减债务的努力已迫使许多国内投资者撤出风险较高的投资,因为这些投资者借钱变得越来越困难,成本也越来越高。

Preqin的数据显示,截至2019年3月,专注亚洲的风投基金所管理的资产规模达到创纪录的3,649亿美元(这是可获得的最新数据),其中很大部分投资于中国。上述金额包括约1,000亿美元的“干火药”,即尚未投入使用的资金。随着风险资本投资公司对投资对象的选择变得更加挑剔,而且从初创企业获利退出变得更加困难,“干火药”总额可能会在一段时间内保持高位。

美中贸易战以及香港(专题)的政治动荡局势已经削弱了中国一些最有前途初创企业短期上市的前景。